コラム回心転意

変額保険の特長

「リスクの高い保険」にはもう一つ、「株式などの金融商品で運用する保険(=変額保険)」があります。

変額保険は、契約者が支払った保険料を、保険会社が株式等の価格変動のある金融商品で運用し、運用実績に応じて保険金や満期金、解約返戻金が変動する保険商品です。

変額保険の一例(※以降、当コラムで紹介する変額保険の具体例は架空の商品であり、金額等が一致する商品はありません)

保険会社は、契約者より受け取った保険料の一部を運用し、その成果を万一の時の保障(保険金)、満期や解約時に受け取ることが出来るお金(満期金、解約返戻金)に反映させます。

上の図のように、運用成果が良ければ保険金や満期金等の金額も増えますが、運用成果が悪くても保険金は契約時の金額が最低保証される、という保険としての機能があります。資産運用手段として利用しつつ、運用成果に関わらず万一の時の保障の準備を併用できる点が、変額保険の大きな特長です。

一方で、満期金や解約返戻金といった、保険事故に依らずに現金化する場合の金額については最低保証がなく、運用成果次第で元本割れを起こす可能性があります。資産運用手段として「リスクの高い保険」であるということに、注意が必要です。

変額保険の運用の仕組み

ここで、変額保険が積立金をどのように運用しているのか、その仕組みを確認しておきましょう。

価格が変動する金融商品(国内外の株式や公社債)を用いた運用と聞くと、投資信託(NISA、つみたてNISA)を思い浮かべる方が多いと思いますが、変額保険の運用の仕組みは、通常の投資信託と異なる点が多くあります。

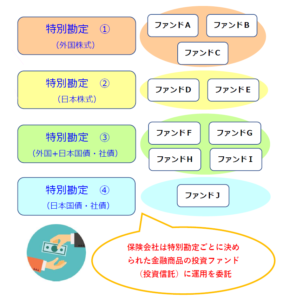

保険会社は、契約者から支払われた保険料のうち、保険に関係する費用を差し引いた一部を「特別勘定」と呼ばれる、変額保険専用の勘定(財布のようなものをイメージすると分かりやすいです。)にて運用します。

特別勘定は、上の図のように、「運用による危険性は高いが多くの利益も見込める(ハイリスク・ハイリターン)勘定」から、逆に「危険性は低いが利益は多く見込めない(ローリスク・ローリターン)勘定」を含めて複数種類用意されており、積立金の運用を任せる特別勘定を、契約者が選択・指示します。基本的に、一つの特別勘定に100%任せることも、複数の特別勘定に分散して任せることも可能です。

保険会社はそれぞれの特別勘定ごとに、投資ファンド(主に投資信託)に運用を委託しており、保険会社に代わってそれらの投資ファンドが、実際の運用を行うことになります。

特別勘定によっては、運用を単独のファンドに任せているケースもありますが、多くの場合、一つの特別勘定内で複数のファンドに運用を委託している、いわば複数ファンドをパッケージ化して運用しています。

なお、特別勘定の特長や委託しているファンドについては、当該商品のパンフレット等で確認することができます。

つみたてNISAとiDeCo(個人型確定拠出年金)との違いは?

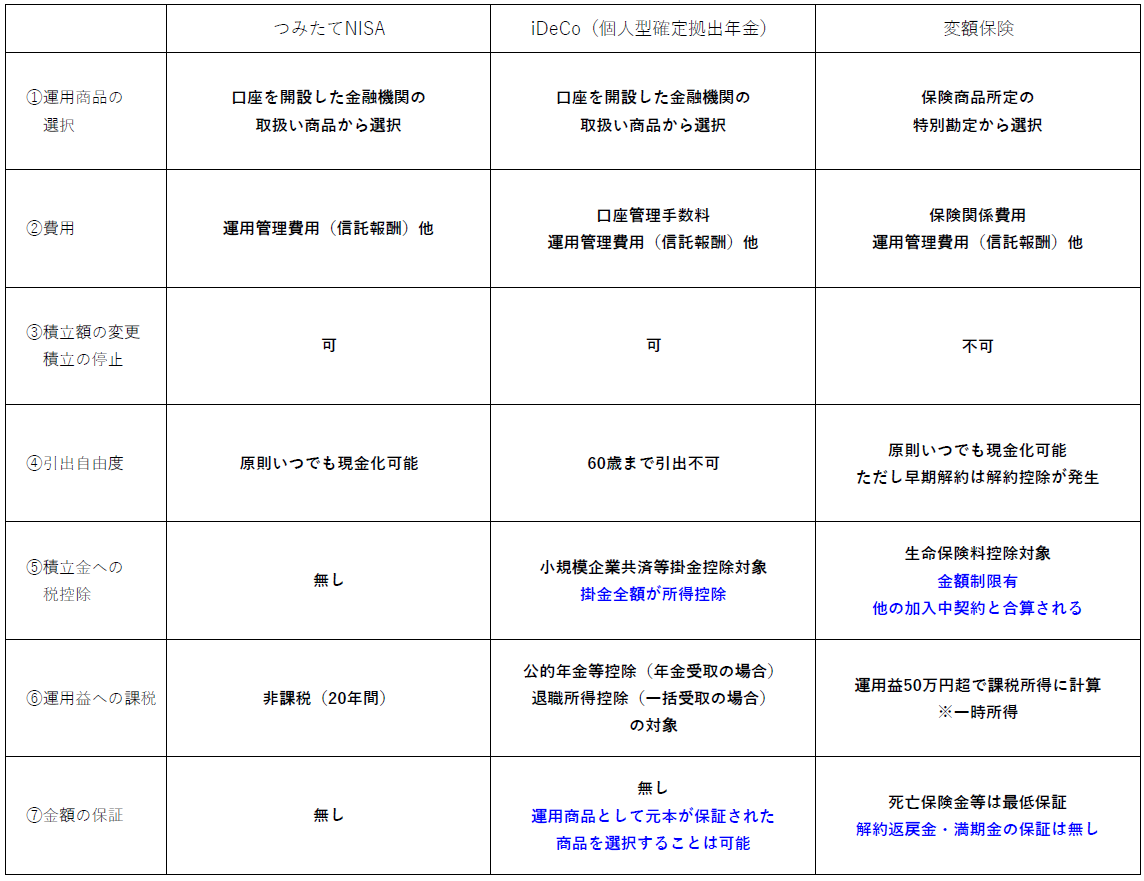

さて、ここまで変額保険の運用の仕組みを見てまいりましたが、「結局、他の資産運用とどう違うの?」という疑問にもお答えしなければ、商品のイメージを掴みづらいと思います。そこで、比較対象としてよく挙げられる「つみたてNISA(投資信託)」と「iDeCo(個人型確定拠出年金)」との違いをまとめてみました。比較するポイントは、以下の7つです。

①運用商品の選択

②費用

③積立額の変更・積立の停止

④引出自由度

⑤積立金への税控除

⑥運用益への課税

⑦金額の保証があるかどうか

様々な商品について細かく説明をすると分かりにくくなってしまいますので、ここでは、つみたてNISA、iDeCoについての詳細な説明は省きますが、変額保険はこの2つの運用と比較した場合に明確なメリット・デメリットがあることが分かります。

メリット

・万一の保障は運用成果・積立期間に関わらず金額が最低保証される

・解約のタイミングは基本的に自由

デメリット

・保険関係費用が掛かる

・運用益への税控除がない

・積立額を増やすことが出来ない

変額保険は保険としての性質が第一にあるので、万一の保障額は保証されています。運用成果による減少が無いのももちろんですが、契約して間もなく亡くなる等された場合でも、設定した保険金が支払われます。資産運用と必要保障の準備を両立することできることが変額保険最大のメリットとなります。

一方、保険会社はその保障を確保するための費用(保険関係費用)を保険料から差し引きます。その分投資に回されるお金は少なくなりますので、純粋に資産運用を目的としたつみたてNISAよりも運用効率は悪くなってしまいます。

また、積立額の変更ができない(*6)ことも気になる点です。

長期的な積み立てを考えた場合、状況の変化は起こり得るものです。収入に余裕ができたから積立額を増やしたい、逆に収入が減ってしまったので積立額を減らしたい、というニーズに対応できない点は、他の2つの資産運用と比べマイナスと言えます。

税金に関しても確認しましょう。

変額保険は(早期解約による解約控除を考慮する必要はありますが)基本的に自由なタイミングで解約し、現金化することが出来ます。特に60歳まで基本的に現金化できないiDeCoと比べると、大きなメリットではありますが、代わりに運用益に対する税制の優遇措置がありません。解約した時に受け取る解約返戻金や、満期になったときに受け取る満期金は、所得税の一時所得(*7)となります。

変額保険、資産運用としての2つの強み

最後に、他の2つの資産運用との違いで、場合によっては強みとなる点を見てみます。

変額保険の強みとなる特長

① 積立の停止が出来ない

② 個々のファンドではなく特別勘定を選択する

以上の2点は一見するとデメリットであるように見えますが、いずれも長期にわたり契約(=運用)を継続する際には有利に働く可能性があります。

①積立の停止が出来ない

変額保険では、積立(=保険料の支払い)を停止することは原則できず、保険料を納めないまま一定期間が経過すると、失効(または払済定期保険に変更)してしまいます。

失効等してしまった契約を元に戻すには、所定の期間内に復活の手続きを行い、その間の保険料をまとめて納めなくてはなりません。加えて、その時の健康状態を改めて問われる等、元通りにするには高いハードルが設けられています。

これが結果的に、収入等の状況が変化した場合でも契約を継続する意識付けとなり得る、というわけです。

積立の停止や減額が簡単に行えてしまうと、収入の変化以外にも、例えば世界的な不況など、世の中の経済状況を気にして積立を止めてしまう方も、多くおられます。しかし長期的な資産運用を考えた場合、価格が低下しているときの継続購入(=購入口数を増やすこと)も必要となります。

もっとも、目の前で資産の価格が下がっているわけですから、止めたくなるのは仕方のないことでしょう。

そこで変額保険の「積立の停止が出来ない」という特長が強みとなります。

停止した時のデメリットが大きいことが、継続する理由になると同時に、契約をする際にはより慎重に、長い期間で支払が継続できるような金額を吟味する理由にもなり、結果的に資産運用で最も効果が高くなる「長期間の積立投資」を実現しやすくなります。

ちなみに、金融庁が公表している金融レポート(*8)にて、変額保険そのものに言及はないものの、決められたタイミング・金額で機械的・定期的に一定額を投資していく方法(定額投資法またはドル・コスト平均法)は、少額から投資可能、かつ投資のタイミングをほぼ気にしなくてもよいため、投資初心者にとって有益と考えられる、とされています。

下の図のように、一定期間投資する際に購入口数を一定にするよりも、購入金額を一定にして投資を行う方が、1購入単位当たりにかかるコストを抑える(=割安に購入する)ことができます。

※出展「平成27事務年度金融レポート」(*8)

②個々のファンドではなく特別勘定を選択する

すでにお話しの通り、変額保険の積立対象は個々のファンドではなく、特別勘定になります。

結論を先に申し上げれば、特別勘定で運用するという変額保険の強みとは、「分散投資(投資先を分けて投資することで、価格が変動するリスクを抑える方法)」が簡単にできる、ということになります。

個々のファンドに自由に投資・運用をしたいのであれば、投資信託(NISA、つみたてNISA)一択となります。そのケースでわざわざ変額保険を選択するのは効率が良くありません。

しかし投資対象のファンドは、金融機関ごとに膨大な数を選ぶことが出来ます。その中からどのファンドに投資するかを決めるのは、なかなか難しいことです。特に投資初心者の方であれば尚のことです。

先に述べたように、変額保険における各特別勘定は、ほとんどの場合ファンドのパッケージ商品のような形になっています。その特別勘定の中だけでも、分散投資ができる仕組みを採っている場合がほとんどです。一つの特別勘定に100%運用を任せる指示を出しても、自然と分散投資を行うことができます。

下記の図は、前述の金融レポート(*8)に掲載されている、長期の積立と合わせて分散投資を行った場合の成果(パフォーマンス)の違いを示したものです。投資先をリスクの高いもの、低いものに細かく分散させた方が、高い成果を見込めることが分かります。

※出展「平成27事務年度金融レポート」(*8)

一見デメリットにみえる「積立の停止が出来ない」と「個々のファンドではなく特別勘定を選択する」という特長は、投資において基本的な考え方である長期・積立・分散を実現するために効果的な仕組みと言えます。

大前提として、運用リスクが伴い、成果が保障されていない商品であることには注意が必要ですが、変額保険は実は投資初心者の方が利用しやすい商品であると言えるのではないでしょうか。

*6 保障額を減らすことで保険料も減らす「減額」を行うことは可能です。但し、最低保険金以下に減額は不可、一度減額したのち増額をすることはできない、等の制限があり、自由に積立額を調整することはできなくなっています。

*7 営利を目的とする継続的行為から生じた所得以外の所得で、労務や役務の対価としての性質や資産の譲渡による対価としての性質を有しない一時の所得のことを言います→リンク:国税庁https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1490.htm

*8 金融庁HP「平成27事務年度金融レポート」https://www.fsa.go.jp/news/28/20160915-4.html